风险与利润总是相辅相成,在赚取期权交易利润的同时,我们也要管理好相应利润带来的风险。单独的买入看涨期权或者看跌期权,能避免我们在错误的预测走势时,不至于遭受更多的亏损;而单独的卖出看涨期权或者看跌期权,能赚取相应的权利金,但是一旦判断错走势,便会面临更多的损失。所以,如果既想赚取趋势判断的钱,又想免于遭受更多的风险该怎么办呢?海外优秀的期权交易员往往采用牛/熊价差策略。

尽管比单独的买入(卖出)看涨或者看跌期权复杂,但是牛/熊市价差策略能帮助我们在确定价格目标的时候最小化风险。首先,采用牛熊价差前要确定好趋势,比如,如果认为股指期权行情在2750点到2800点小幅上升,则可以构建牛市价差策略;反之,如果认为行情将从2750点小幅下降到2700点,则构建熊市价差策略。其次,如果确定构建牛市价差,则需要买入一个执行价格较低(如2750点)的看涨或者看跌期权,同时卖出一个执行价格较高(如2800点)同方向的看涨或者看跌期权。而搭建熊市价差组合,则需要先卖出一个执行价格较低(如2700点)的看涨或者看跌期权,同时买入一个执行价格较高(如2750点)同方向的看涨或者看跌期权。

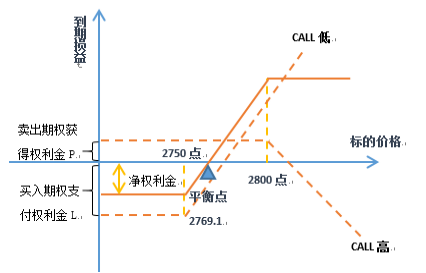

图一为牛市看涨期权价差组合,当买入“CALL低”(执行价格为2750点)时,我们支付的权利金成本为90.4点,而卖出“CALL高”(执行价格为2800点)时,可以获取权利金71.3点,所以该牛市看涨价差组合的价格为19.1点。当我们正确预测走势时,只要股指涨幅超过19.1点,我们便可获利。

|

图一:牛市看涨期权价差组合 |

|

|

海通期货期权部制图

这里与纯粹的买入看涨价差不同,当股指涨幅超过2800点时,我们也无法获取超过2800点的利润,即最大获利30.9点。虽然我们损失了超额利润,但卖出期权“CALL高”获取的权利金补偿了我们支付买入期权“CALL低”支付的权利金,同时,即便我们错误的预测了走势,例如股指从2750点下降到2600点,我们也只需要付出牛市看涨期权的成本价格19.1点,而不是看涨期权90.4点的成本。

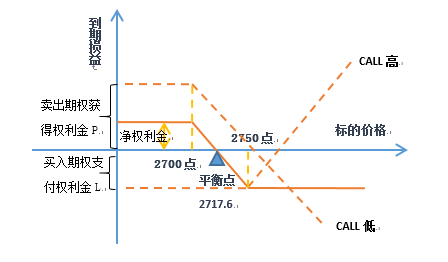

图二为熊市看涨价差组合,当卖出“CALL低”(执行价格为2700点)时,我们获取权利金为87.6点,而买入“CALL高”(执行价格为2750点)时,支付权利金成本120点,即熊市看涨价差组合的价格为32.4点,当股指跌幅超过2717.6点(损益平衡点),我们便可获利。同样,熊市看涨价差组合使我们损失部分超额利润,无法获取2700点以下的收益,但是弥补了权利金的支付成本,以及锁定了判断错走势时的风险。

|

图二:熊市看涨价差组合 |

|

|

海通期货期权部制图

投资者也可利用看跌期权构建牛市和熊市价差组合,方法类似。![]()